FXのフラッグとは?基本知識とパターン活用法

FXにおけるフラッグとは、チャートに旗のような形状が現れ、トレンド継続を示唆するパターンのことを指します。この記事では、FXのフラッグの意味やフラッグが形成される理由、基本的なフラッグの活用法、フラッグと相性のいいテクニ… 続きを読む FXのフラッグとは?基本知識とパターン活用法

要点

- 1FXにおけるフラッグとは、チャートに旗のような形状が現れ、トレンド継続を示唆するパターンのことを指します。この記事では、FXのフラッグの意味やフラッグが形成される理由、基本的なフラッグの活用法、フラッグと相性のいいテクニ… 続きを読む FXのフラッグとは?基本知識とパターン活用法

FXにおけるフラッグとは、チャートに旗のような形状が現れ、トレンド継続を示唆するパターンのことを指します。この記事では、FXのフラッグの意味やフラッグが形成される理由、基本的なフラッグの活用法、フラッグと相性のいいテクニカル指標を解説します。

FXのフラッグとは

チャートパターンの基本

FXチャート分析において、チャートパターンは欠かせない要素です。チャートパターンとは、ローソク足の動きから読み取れる特徴的な形状のことを指します。これらのパターンを解読することで、今後の相場展開を予測することができます。

主なチャートパターンはトレンドが反転する際に現れるパターンとトレンドが継続する際に現れるパターンの2つに大別されます。フラッグは後者のカテゴリーに属し、トレンド継続を示唆するパターンとして知られています。

フラッグの特徴と形状

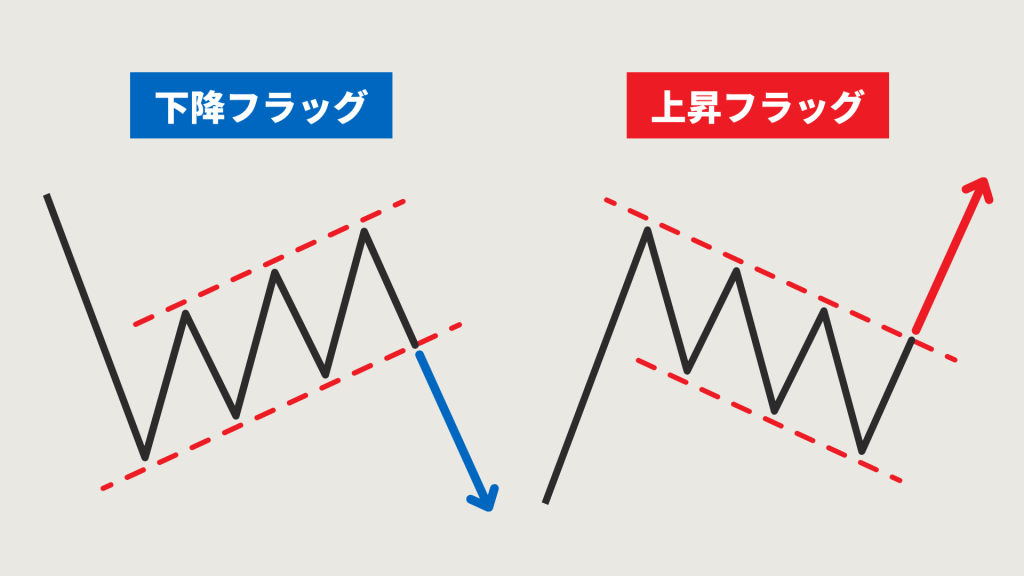

フラッグとは、チャートに旗のような形状が現れることからその名が付いたパターンです。上昇トレンド中に上昇フラッグが、下降トレンド中に下降フラッグが形成される傾向にあります。

上昇フラッグでは、上昇トレンドの途中で一時的に下落が起こり、高値と安値を結んだ2本の平行線の間を値動きが行ったり来たりします。しばらくの間このレンジ相場が続いた後、上側の平行線を上抜けすると再び上昇トレンドが継続します。

下降フラッグでは逆に、下降トレンドの途中で一時的な上昇が見られ、高値と安値を結んだ2本の平行線の間を値動きが行ったり来たりします。この状態が一定期間続いた後、下側の平行線を下抜けすると再び下降トレンドが継続する傾向にあります。

ペナントとの違い

フラッグと似たようなチャートパターンにペナントがあります。ペナントは三角形の旗のような形状から名付けられており、フラッグと同様にトレンド継続のサインとして解釈されます。

しかし、ペナントとフラッグでは形状が異なります。ペナントでは高値と安値の幅が次第に狭くなり、三角形状になります。一方、フラッグでは高値と安値の幅はある程度一定のままです。また、ペナントはトレンド継続のサインですが、フラッグはトレンドが一旦休憩した後に再開するサインとされています。

フラッグが形成される理由

フラッグが出現する背景には、需給の一時的な均衡があります。例えば上昇トレンド中に上昇フラッグが形成されるのは、一時的に売り圧力が強まったためです。しかし、その後買い圧力が再び優勢になると、上昇トレンドが再開されます。

下降フラッグの場合も同様で、下降トレンド中に一時的に買い圧力が強まり、その後売り圧力が再び優勢になると下降トレンドが再開されます。つまり、フラッグは需給がいったん均衡状態になった後、元のトレンドが再開する兆候なのです。

基本的なフラッグの活用法

フラッグを実際のトレードで活用する際には、主に2つの手法があります。1つ目はフラッグのブレイクを狙うアプローチ、2つ目はフラッグ内でのレンジトレードです。

フラッグのブレイクを狙う

最も一般的なフラッグの活用法は、フラッグのブレイクを狙ってエントリーすることです。上昇フラッグの場合、上側の平行線を上抜けした時点で買いエントリーを行います。下降フラッグなら下側の平行線を下抜けた時点で売りエントリーとなります。

この手法のメリットは、トレンド継続を明確にキャッチできる点にあります。ただし、ブレイクの瞬間を完全に捉えるのは難しいため、実際のエントリーではラインを少し超えた後を狙うことが賢明です。

フラッグ内でのレンジトレード

もう1つの活用法は、フラッグ内の値動きを捉えてレンジトレードを行うことです。上昇フラッグなら上側の平行線で売り、下側の平行線で買いエントリーを繰り返します。下降フラッグの場合は逆になります。

この手法はスキャルピングなど短期トレードに適しています。ただし、フラッグの継続期間が短ければ狙える値幅も小さくなるため、中級者以上の経験を要します。また、フラッグ内でエントリーした後にブレイクが発生すると、大きな損失に見舞われる可能性があります。

フラッグと相性のいいテクニカル指標

フラッグ単体でも有効ですが、他のテクニカル指標と組み合わせることでより精度の高いトレードが可能になります。フラッグとの相性が良い主な指標を3つ紹介します。

エリオット波動の2波と4波

エリオット波動は、チャートの波形をパターン化した手法です。トレンドの波を5波で捉え、2波と4波の部分でフラッグが出現しやすいとされています。

例えば上昇トレンドが5波の段階であれば、次の下落でフラッグが出現する可能性が高まります。3波の段階で下落が発生すれば、4波へ移行する際にフラッグが形成されるでしょう。エリオット波動とフラッグを組み合わせることで、より確度の高いエントリーが期待できます。

移動平均線でトレンドを確認

フラッグはトレンド中に出現するパターンですから、トレンドの転換を早期に察知できれば、フラッグ形成の予測が立てやすくなります。このためトレンドラインや移動平均線の利用がおすすめです。

特に移動平均線を2本使い、ゴールデンクロスやデッドクロスを活用すれば、トレンド転換のタイミングをより正確に捉えられます。移動平均線とフラッグを併用することで、エントリーチャンスを見落とすリスクが低減します。

MACDによるトレンド分析

移動平均線に代えて、MACDという手法を使うのも有効です。MACDはオシレーター系の指標ですが、同時にトレンド分析の側面も備えています。

MACDのゴールデンクロスやデッドクロス、さらには指標線の傾きからトレンドの転換を読み取ることができます。移動平均線ほど複雑ではないため、MACDを活用するのも一つの選択肢と言えます。

フラッグ活用時の注意点

フラッグはわかりやすいチャートパターンですが、いくつかの落とし穴にも注意が必要です。これらの点を押さえておけば、より効果的にフラッグを活用できるでしょう。

出現頻度は高くない

フラッグの出現頻度は、他のチャートパターンに比べると決して高くありません。常にフラッグだけを狙っていては、トレードチャンスを逃してしまう可能性があります。

他のパターンやテクニカル指標も同時に活用し、エントリーチャンスを増やすよう心がけましょう。また、FX市場ではレンジ相場の方がトレンド相場よりも発生しやすいため、フラッグが出現しにくい時期もあることを覚えておく必要があります。

ダマシに注意

チャートパターン分析に付きものの課題が「ダマシ」です。ダマシとは、パターンが一見形成されているように見えるものの、結果的に予測とは逆の値動きになってしまう現象を指します。

例えば上昇フラッグが形成されたかに見えたものの、実際には下落に転じてしまうケースが該当します。ダマシを回避するには、パターン形成の確認を入念に行うことが重要です。特に短期足でダマシが発生しやすいため、中期・長期足でフラッグを捉えるのがベターでしょう。

熟練が必要

チャートパターンの読み取りは、経験を重ねないと上手くいきません。フラッグに関しても、使い始めて間もない内はうまく活用できないかもしれません。

しかし、フラッグの予測とエントリーを繰り返していけば、必ずスキルは向上します。焦らずに地道な練習を重ね、徐々にフラッグ活用のコツを身に付けていきましょう。

![ゼロカットとは?海外FX取引の完全ガイド [2025]](/_next/image/?url=https%3A%2F%2Fvaliqggccpjvdffmmckl.supabase.co%2Fstorage%2Fv1%2Fobject%2Fpublic%2Fmedia%2Fblog%2Fnegative-balance-protection-forex-hero.webp&w=3840&q=75&dpl=dpl_HT7jQEvpYTavNLM7ou54GDG3jahC)